来源:源达

报告日期:2024年09月06日

证券研究报告/投资策略

投资要点

分析师:刘丽影

执业登记编号:A0190519050001

沪深300指数走势图

Ø 资讯要闻

1. A股2024年半年报总结:全A业绩微降,行业表现分化。1)2024年上半年全A整体盈利微降。2024年上半年全行业实现营业收入34.87万亿元,同比增速为-1.42%;实现归母净利润2.90万亿元,同比增速为-2.37%;实现扣非归母净利润2.75万亿元,同比增速为-0.74%。2) 2024年二季度业绩承压。2024年二季度全行业实现营业收入17.98万亿元,同比增速为-1.75%;实现归母净利润1.46万亿元,同比增速为-0.41%;实现扣非归母净利润1.39万亿元,同比增速为0.82%。

2. 8月31日,国家统计局公布8月中国制造业PMI为49.1%,较7月继续回落0.3个百分点,制造业景气度基本稳定。

3. 9月5日,国家主席习近平在中非合作论坛北京峰会开幕式上的主旨讲话时表示,中方愿主动单方面扩大市场开放,决定给予包括33个非洲国家在内的所有同中国建交的最不发达国家100%税目产品零关税待遇,成为实施这一举措的首个发展中大国和世界主要经济体,推动中国大市场成为非洲大机遇。

4. 9月5日,中国人民银行货币政策司司长邹澜在新闻发布会上表示,目前金融机构的平均法定存款准备金率大约7%,还有一定下降空间。

5. 9月2日,中国船舶、中国重工两家公司齐发公告,宣布中国船舶拟吸收合并中国重工。

6. 9月5日,国泰君安、海通证券两家公司齐发公告,宣布国泰君安吸收合并海通证券。

Ø 市场概览

本周国内证券市场主要指数均呈下跌态势,行业指数表现分化,申万一级行业中,汽车行业涨幅最大为1.0%。

本周市场日均交易量5860.53亿元。

Ø 投资建议

建议关注:1)高股息:我国十年期国债收益率处于下行区间,持续关注半年报业绩持续增长的高股息个股;2)扩大内需:扩大内需是国内重要的政策方向,关注设备更新和大消费;3)企业出海:推进高水平对外开放,有出海竞争力的行业与企业;4)新质生产力:培育壮大新兴产业和未来产业,推动传统产业转型升级,新质生产力长期重点关注;5)央国企:关注央国企并购重组和市值管理考核;6)黄金:后续随着美国进入到降息周期,黄金中长期投资机会将持续。

Ø 风险提示

政策变化超预期风险、经济环境变化超预期风险、市场短期波动风险。

目录

一、资讯要闻

二、周观点

三、市场概览

1.主要指数表现

2.申万一级行业涨跌幅

3.两市交易额

4.本周热点板块涨跌幅

四、投资建议

图表目录

图1:中国制造业PMI及构成指数(经季度调整)

图2:申万一级行业涨跌幅情况

图3:两市成交额情况

图4:本周热点板块涨跌幅

表1:2024年上半年全行业重要财务指标一览(亿元)

表2:2024Q2全行业重要财务指标一览(亿元)

表3:2024Q1&2024Q2电子行业细分板块经营同比情况

表4:主要指数涨跌幅

一、资讯要闻

l A股2024年半年报总结:全A业绩增速微降,行业表现分化

整体来看,2024年上半年全A整体盈利微降。2024年上半年全行业实现营业收入34.87万亿元,同比增速为-1.42%;实现归母净利润2.90万亿元,同比增速为-2.37%;实现扣非归母净利润2.75万亿元,同比增速为-0.74%。

表1:2024年上半年全行业重要财务指标一览(亿元)

单季度来看,2024年二季度业绩承压。2024年二季度全行业实现营业收入17.98万亿元,同比增速为-1.75%;实现归母净利润1.46万亿元,同比增速为-0.41%;实现扣非归母净利润1.39万亿元,同比增速为0.82%。

表2:2024Q2全行业重要财务指标一览(亿元)

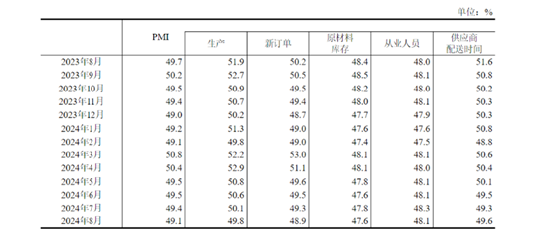

l 8月份制造业PMI为49.1%,制造业景气度基本稳定

8月31日,国家统计局公布8月中国制造业PMI为49.1%,较7月继续回落0.3个百分点,制造业景气度基本稳定。

产需两端有所放缓。生产指数和新订单指数分别为49.8%和48.9%,比上月下降0.3和0.4个百分点,制造业企业生产和市场需求均有所放缓。从行业看,食品及酒饮料精制茶、铁路船舶航空航天设备、电气机械器材等行业生产指数和新订单指数均位于54.0%及以上,产需较快增长;化学纤维及橡胶塑料制品、黑色金属冶炼及压延加工、专用设备等行业生产指数和新订单指数连续两个月低于临界点,供需两端偏弱。

高技术制造业和装备制造业重回扩张区间。从重点行业看,高技术制造业和装备制造业PMI分别为51.7%和51.2%,比上月上升2.3和1.7个百分点,重返扩张区间;消费品行业PMI为50.0%,位于临界点;高耗能行业PMI为46.4%,比上月下降2.2个百分点,高耗能行业景气水平偏弱且降幅较大,是本月制造业PMI回落的主要原因之一。

价格指数持续回落。受需求不足以及原油、煤炭、铁矿石等大宗商品价格波动等因素影响,主要原材料购进价格指数和出厂价格指数分别为43.2%和42.0%,比上月下降6.7和4.3个百分点。从行业看,石油煤炭及其他燃料加工、黑色金属冶炼及压延加工等行业的主要原材料购进价格指数和出厂价格指数回落幅度较大,相关行业市场价格总体水平下降。

大型企业PMI保持扩张。大型企业PMI为50.4%,比上月略降0.1个百分点,今年以来始终位于临界点以上,持续发挥支撑引领作用。中、小型企业PMI分别为48.7%和46.4%,比上月下降0.7和0.3个百分点,中小型企业生产经营压力有所加大。

图1:中国制造业PMI及构成指数(经季度调整)

l 习近平主席:决定给予包括33个非洲国家在内的所有同中国建交的最不发达国家100%税目产品零关税待遇

9月5日,国家主席习近平在中非合作论坛北京峰会开幕式上的主旨讲话时表示,中方愿主动单方面扩大市场开放,决定给予包括33个非洲国家在内的所有同中国建交的最不发达国家100%税目产品零关税待遇,成为实施这一举措的首个发展中大国和世界主要经济体,推动中国大市场成为非洲大机遇。扩大非洲农产品准入,深化电商等领域合作,实施“中非质量提升计划”。中方愿同非方商签共同发展经济伙伴关系框架协定,为中非贸易投资提供长期、稳定、可预期的制度保障。

l 央行:法定存款准备金利率还有一定下降空间

9月5日,中国人民银行货币政策司司长邹澜在新闻发布会上表示,目前金融机构的平均法定存款准备金率大约7%,还有一定下降空间。中国人民银行将根据经济的恢复情况、目标的实现情况和宏观经济运行面临的具体问题,合理把握货币政策调控的力度和节奏。

l 中国船舶吸收合并中国重工

9月2日,中国船舶、中国重工两家公司齐发公告,宣布中国船舶拟吸收合并中国重工。存续上市公司将成为资产规模、营业收入规模、手持船舶订单数均领跑全球的世界第一大旗舰型造船上市公司。本次吸并,将是中国船舶集团最大的一次资产整合,标志着中国船舶集团解决船海主业同业竞争迈出了关键一步。

l 海通证券吸收合并国泰君安

9月5日,国泰君安、海通证券发布公告称,双方正在筹划由国泰君安通过向海通证券全体A股换股股东发行A股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券并发行A股股票募集配套资金,国泰君安、海通证券A股股票于9月6日开市时起开始停牌。

二、周观点

l A股2024年半年报总结

总量层面:业绩增速微降,静待复苏。1)2024年上半年全A整体盈利微降。2024年上半年全行业实现营业收入34.87万亿元,同比增速为-1.42%;实现归母净利润2.90万亿元,同比增速为-2.37%;实现扣非归母净利润2.75万亿元,同比增速为-0.74%。2) 2024年二季度业绩承压。2024年二季度全行业实现营业收入17.98万亿元,同比增速为-1.75%;实现归母净利润1.46万亿元,同比增速为-0.41%;实现扣非归母净利润1.39万亿元,同比增速为0.82%。

行业业绩层面:业绩表现有所分化,电子行业表现亮眼。1)2024年上半年电子行业营业收入增长17.3%,2024年二季报营业收入同比增长18.9%,行业增幅排第一位,主要系下游需求复苏、库存消化及新品发布,显示面板、电子元器件、消费电子和半导体等行业都有明显增速。2)受上半年猪价上涨等因素的影响,农林牧渔行业归母净利润增速较快,2024年上半年归母净利润增长188.4%,2024年二季报归母净利润增长264.1%;受益于营业收入高增长,电子行业和社会服务行业利润增速较快,2024年上半年归母净利润分别增长39.3%和91.8%,2024年二季报归母净利润分别增长29.7%和81.3%。

行业资产科目层面:全A非金融行业在建工程和固定资产增速为5.0%和8.5%,部分行业下游需求旺盛。1)整体来看,除银行、非银金融行业外,全A行业在建工程和固定资产增速为5.0%和8.5%;结合2024年上半年在建工程和固定资产的增速情况,公用事业、建筑装饰、有色金属和电力设备的增速居前,行业扩产意愿和速度较快。2)从2024年上半年申万一级行业的合同负债情况来看,电力设备行业的增速较快,同比增长6.1%,行业需求改善。美容护理行业降幅较大,增速为-28.6%。

行业现金流层面:多数行业盈利质量表现较好,部分行业自我造血能力增强。1)除银行和非银金融以外的29个申万一级行业中,经营活动现金流净额与净利润的比值大于1的行业有17个,多数行业盈利质量表现较好。2)从2024年上半年申万一级行业的经营活动现金流净额增速情况来看,机械设备、环保和农林牧渔行业增幅居前,分别增长403.8%、28.2%和24.0%,自我造血能力增强。

l 电子行业2024半年报业绩点评

2024H1电子行业经营表现亮眼,周期复苏趋势明显。2024H1申万电子行业营收同比增长17.27%,在31个申万一级行业中增速位居第一。2024H1申万电子行业归母净利润同比增长39.26%,在31个申万一级行业中增速位居第四。从2024H1看,受益下游需求复苏、库存消化及新品发布,显示面板、电子元器件、消费电子和半导体等行业都有明显增速。2024Q2申万电子行业营收同比增长18.87%,在31个申万一级行业中增速位居第一位。2024Q2申万电子行业归母净利润同比增长29.69%,在31个申万一级行业中增速位居第四位。从季度营收增速看,电子行业复苏趋势加强,处于周期上行通道中。

细分板块经营均有改善,关注半导体、消费电子和显示行业。从2024Q1&2024Q2电子行业子版块经营情况看,多数板块营收和盈利情况均有明显改善。其中半导体、元件、光学光电子和消费电子板块经营表现亮眼。从盈利能力看,2024Q2数字芯片/模拟芯片设计、印刷电路板、面板和光学元件子版块的归母净利润同比增速表现优异。而2024Q2分立器件、集成电路封测、光学元件和电子化学品板块的经营性现金流量同比增速好转显著。

行业基本面表现向好,抓住国产替代和顺周期机遇。2024年电子行业有望受益国产替代和顺周期机遇:1)国产替代:半导体产业链自主可控意识不断提高,并叠加周期复苏,制造产业链将充分受益。建议关注受益行业复苏的中游制造端及国产替代动力强的上游供应端。2)新周期起点:2024年消费电子和面板行业下游需求持续好转,库存水平降低,行业进入上行周期,带动消费电子、光学光电子及元件行业公司增长。2024年下半年苹果新品及新款折叠屏手机发布有望提振消费电子行业购买力。

表3:2024Q1&2024Q2电子行业细分板块经营同比情况

三、市场概览

1.主要指数表现

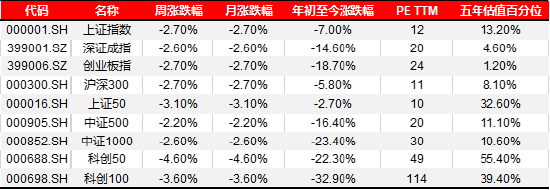

本周国内证券市场主要指数均呈下跌态势,上证指数、深证成指、创业板指、沪深300、上证50、中证500、中证1000、科创50、科创100指数过去一周涨跌幅分别为-2.7%、-2.6%、-2.7%、-2.7%、-3.1%、-2.2%、-2.6%、-4.6%、-3.6%。

表4:主要指数涨跌幅

2.申万一级行业涨跌幅

申万一级行业中,本周涨跌幅前五的行业为汽车、电力设备、社会服务、家用电器、传媒,过去一周涨跌幅分别为1.0%、0.8%、0.5%、0.3%、0.3%。

图2:申万一级行业涨跌幅情况

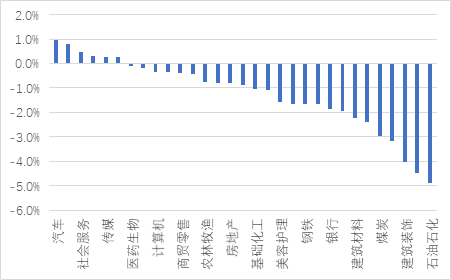

3.两市交易额

本周市场交易活跃度一般,其中周一两市成交量本周最高为7067.86亿元,本周市场日均交易量5860.53亿元。

图3:两市成交额情况

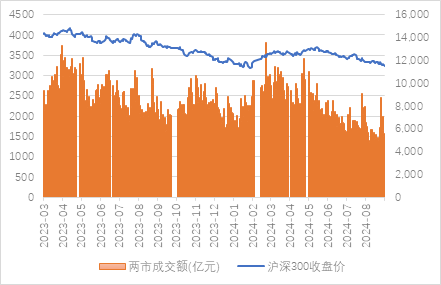

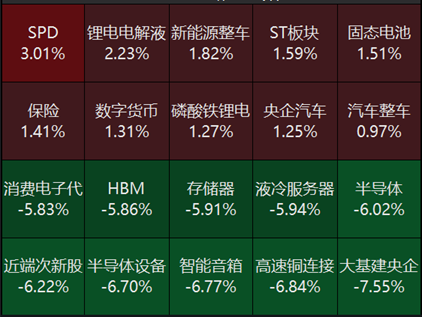

4.本周热点板块涨跌幅

图4:本周热点板块涨跌幅

四、投资建议

1. 高股息:我国十年期国债收益率处于下行区间,持续关注半年报业绩持续增长的高股息个股;

2. 扩大内需:扩大内需是国内重要的政策方向,关注设备更新和大消费;

3. 企业出海:推进高水平对外开放,有出海竞争力的行业与企业;

4. 新质生产力:培育壮大新兴产业和未来产业,推动传统产业转型升级,新质生产力长期重点关注;

5. 央国企:关注央国企并购重组和市值管理考核;

6. 黄金:后续随着美国进入到降息周期,黄金中长期投资机会将持续。

投资评级说明

行业评级

以报告日后的 6 个月内,证券相对于沪深 300 指数的涨跌幅为标准,投资建议的评级标准为:

看好:行业指数相对于沪深 300 指数表现+10%以上

中性:行业指数相对于沪深 300 指数表现-10%~+10%以上

看淡:行业指数相对于沪深 300 指数表现-10%以下

公司评级

以报告日后的 6 个月内,行业指数相对于沪深 300 指数的涨跌幅为标准,投资建议的评级标准为:

买入:相对于恒生沪深 300 指数表现+20%以上

增持:相对于沪深 300 指数表现+10%~+20%

中性:相对于沪深 300 指数表现-10%~+10%之间波动

减持:相对于沪深 300 指数表现-10%以下