杠杆贷款发行人正利用投资者的强烈需求,推动制定降低未来借贷成本的条款,并在美联储维持高利率的情况下为他们提供缓冲。

他们越来越多地要求在贷款中增加所谓的降息条款,如果他们达到某些目标,这些条款可以降低他们的利率——通常降低四分之一个百分点。这些目标通常包括首次公开募股、信用评级升级或公司减少债务负担。

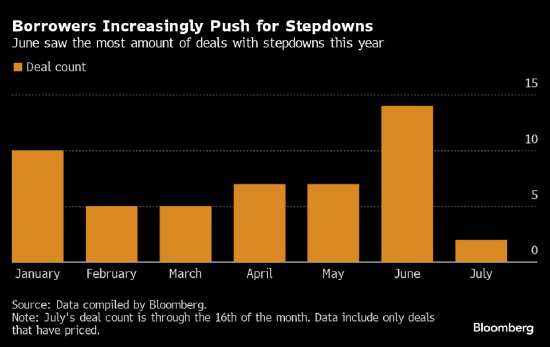

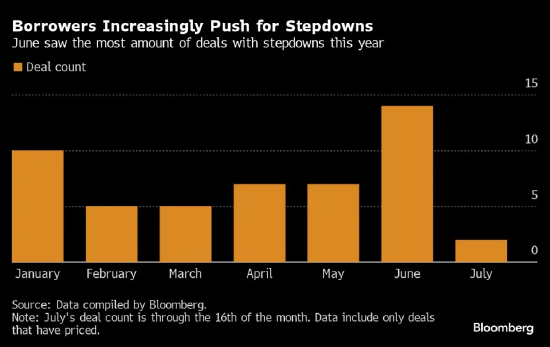

根据数据,6月份,14笔定价具有降息条款的杠杆贷款交易,是今年最多的,也是自1月份以来的最大金额(1 月份有10笔此类交易)。保险经纪公司 Ardonagh 和最近 KKR & Co. 支持的 BMC Software 都获得了类似的优惠,但这取决于各自的目标。

花旗集团北美债务资本市场主管 John McAuley 表示,供需失衡为借款人提供了更多空间,可以与贷款人协商更有利的条款。

“当你在这个市场上有一笔好交易时,相比市场平衡时,你可以在其中嵌入更多对发行人有利的选择,”他说。

降息只是公司及其私募股权所有者应对借贷成本上升的一种方式,这些成本已经让浮动利率债务的发行人受到打击。今年,公司还一直在重新定价其债务——降低贷款保证金而不将其与目标挂钩——截至 5月底,每年可节省超过 10 亿美元的利息支出。

今年迄今为止7430亿美元的杠杆贷款发行中,约 90%涉及再融资或重新定价。几笔重新定价交易都包括降息条款。鉴于杠杆贷款市场选择余地很小,投资者(其中最大的投资者是担保贷款债务)不愿意拒绝此类交易,因为他们可能没有可替代的资产。

Ardonagh6月份的交易和 BMC Software 本月的交易都包括与杠杆目标挂钩的降级。BMC 对其所有三家工厂的降级也取决于其完成首次公开募股。

花旗集团的 McAuley 表示,在强劲的市场中,另一个特点是可移植性,这允许公司的买家保留其现有的债务方案。在涉及降级条款的交易中添加可移植性条款,可以更容易地在以后出售公司,因为新主人不必寻找新的融资。

Beach Point Capital 的投资组合经理Sinjin Bowron表示,逐步降息可能不适合寻求收购或希望发行债务来为股息提供资金的公司。由于贷款没有要求在到期前以更高价格赎回债券的赎回时间表,因此对贷方的保护也很少。

降息条款“表明了去杠杆和资金来源多元化的倾向,但在此过程中,贷方却得不到任何保护,”鲍伦说。他补充说,重新定价浪潮已经降低了投资者的整体回报,降息将进一步降低回报。

虽然对公司有利的事件可能会触发降息条款,但贷方最终会受到打击,因为他们获得的保证金会减少。如果美联储很快降息,回报可能会进一步承压。

但一些投资者,比如波兰资本投资组合经理约翰·谢尔曼,并不担心保证金的减少。

“这不是我担心的事情,因为公司正在实现积极的信用事件,”他说。“这只是给公司一个额外的诱因来实现这一目标。”