程序化交易中的收益模型及其运作原理

在期货市场中,程序化交易已成为一种高效且精确的交易方式,它通过预设的算法模型自动执行交易策略。这些模型能够带来收益的关键在于其科学的设计和市场的适应性。以下是几种常见的收益模型及其运作原理:

1. 趋势跟踪模型

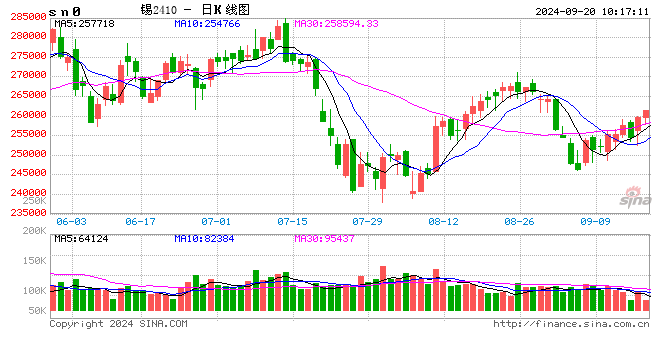

趋势跟踪模型是基于市场趋势的持续性原理设计的。该模型通过分析历史价格数据,识别并跟随市场的长期趋势。运作原理是通过移动平均线、相对强弱指数(RSI)等技术指标来判断市场趋势的方向,并在趋势确认后进行买入或卖出操作。

2. 均值回归模型

均值回归模型假设价格波动具有一定的周期性,当价格偏离其历史平均水平时,未来价格有回归均值的趋势。该模型通过统计学方法计算价格的均值和标准差,当价格偏离均值超过一定标准差时,模型会发出交易信号,进行反向操作以期待价格回归。

3. 套利模型

套利模型利用不同市场或不同合约之间的价格差异来获取无风险收益。常见的套利策略包括跨期套利、跨市场套利和期现套利。运作原理是通过实时监控多个市场的价格,当发现价格差异超过交易成本时,模型会自动执行买卖操作以锁定利润。

4. 事件驱动模型

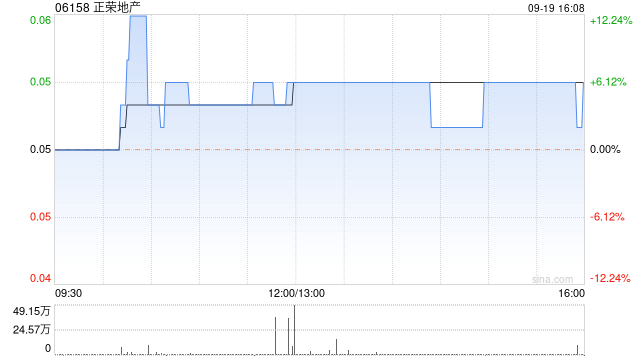

事件驱动模型是基于特定市场事件的发生来触发交易策略。这些事件可能包括经济数据发布、公司财报公布、政策变动等。模型通过预设的事件分析框架,对事件的影响进行量化评估,并根据评估结果执行相应的交易操作。

模型类型 运作原理 适用市场 趋势跟踪模型 跟随市场长期趋势 趋势明显的市场 均值回归模型 价格回归历史均值 波动性较大的市场 套利模型 利用价格差异 多个相关市场 事件驱动模型 基于特定事件 事件敏感的市场选择合适的模型并进行有效的参数优化是程序化交易成功的关键。交易者需要根据市场的特性、自身的风险偏好以及交易目标来选择和调整模型,以实现稳定且可持续的收益。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]