来源:华尔街见闻

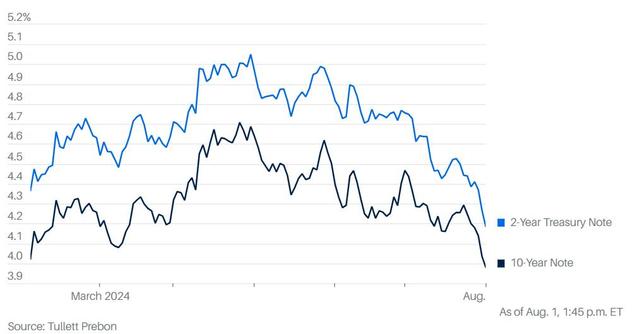

鲍威尔暗示最快9月降息后,周四公布的失业和制造业数据强化了降息预期,10年期美债收益率2月以来首次下破4.0%。

美联储主席鲍威尔将9月降息的可能性直接摆上台面后,意外疲软的美国经济数据强化了债市对美联储的降息预期爆棚。

美东时间8月1日周四,互换合约的定价显示,交易员已经完全消化了今年美联储会合计降息75个基点的宽松预期。这意味着,他们预计,美联储会在今年剩余的三次货币政策会议上每次都决定降息25个基点。

本周三结束的美联储货币政策会议宣布继续保持利率不变,但决议声明做出重大转变,不再称“仍高度关注通胀风险”,改称关注就业和通胀双重使命面临的风险,被视为给未来降息铺平道路。会后美联储主席鲍威尔在发布会上表示,9月的货币政策会议上,降息可能是一个选项,如果数据的总体情况和风险平衡的演变让联储对通胀下降更有信心,且劳动力市场保持强劲,最快可能9月降息。美联储货币委员会FOMC的普遍观点是,目前正在接近适合降息的时点,但还没有完全达到那个点。

紧接着,周四公布的上周美国首次申请失业救济金人数超预期增至24.9万,创一年来新高,增加了劳动力市场降温的迹象。同日公布的美国7月ISM制造业指数未如经济学家所料回升,反而降至46.8,创去年11月以来新低,意味着制造企业活动的萎缩幅度为八个月来最大,进一步显示疲软。

数据公布后,投资者加码押注美联储今年降息。美国国债价格在7月创今年最大月涨幅后继续走高,收益率进一步下行。美股早盘ISM数据公布后,基准十年期美债的收益率自2月以来首次下破4.0%,对利率更敏感的2年期美债收益率下破4.20%,也创约半年来新低。

AmeriVet Securities的美国利率交易和策略主管 Gregory Faranello评论称,三次降息的预期确实感觉有点过头,但在鲍威尔讲话奠定基础后,从现在到9月18日下次美联储会议期间差距很大,这期间任何疲软的数据都降加剧当前的价格走势。他预计,押注9月降息50个基点的人可能增加。

BMO Capital Markets 的美国利率策略主管 Ian Lyngen 表示,市场定价反映出投资者越来越担心,随着经济负面不断加剧,美联储可能需要以比每季度降息25个基点更快的速度行动。除非就业人数减少或核心CPI下降,否则 9 月降息50个基点的“可能性很小”。

还有评论称,在本周五公布重磅7月非农就业报告前,美国国债市场已因投资者的大幅宽松周期预期而看涨仓位拥挤。因此,如果就业报告数据强劲,投资者将削减看涨的押注,可能刺激利率回升。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。